Les gros détenteurs de cryptomonnaies, surnommés whales sont des acteurs possédant des sommes suffisantes pour influencer les cours en un seul mouvement, font régulièrement la une lorsqu’ils déplacent des fonds entre leurs portefeuilles privés et les plateformes d’échange. Comprendre pourquoi ces dépôts de whales ou retraits surviennent, quels indicateurs on‑chain surveiller et comment ils modifient la liquidité du marché permet de décoder des signaux souvent cruciaux pour les traders.

Qu'est‑ce qu’un whale et pourquoi son activité compte?

Un whale est généralement défini comme un portefeuille détenant au moins 1000BTC (environ 68M$) ou 10000ETH (≈28M$). Ces seuils proviennent des métriques de Glassnode une société d'analyse on‑chain fondée en 2017. Parce que les 100 plus gros portefeuilles contrôlent près de 15% de l'offre circulante de Bitcoin, chaque mouvement de fonds vers ou hors d'un échange peut créer des déséquilibres de demande ou d'offre, entraînant des variations de prix souvent supérieures à 5%.

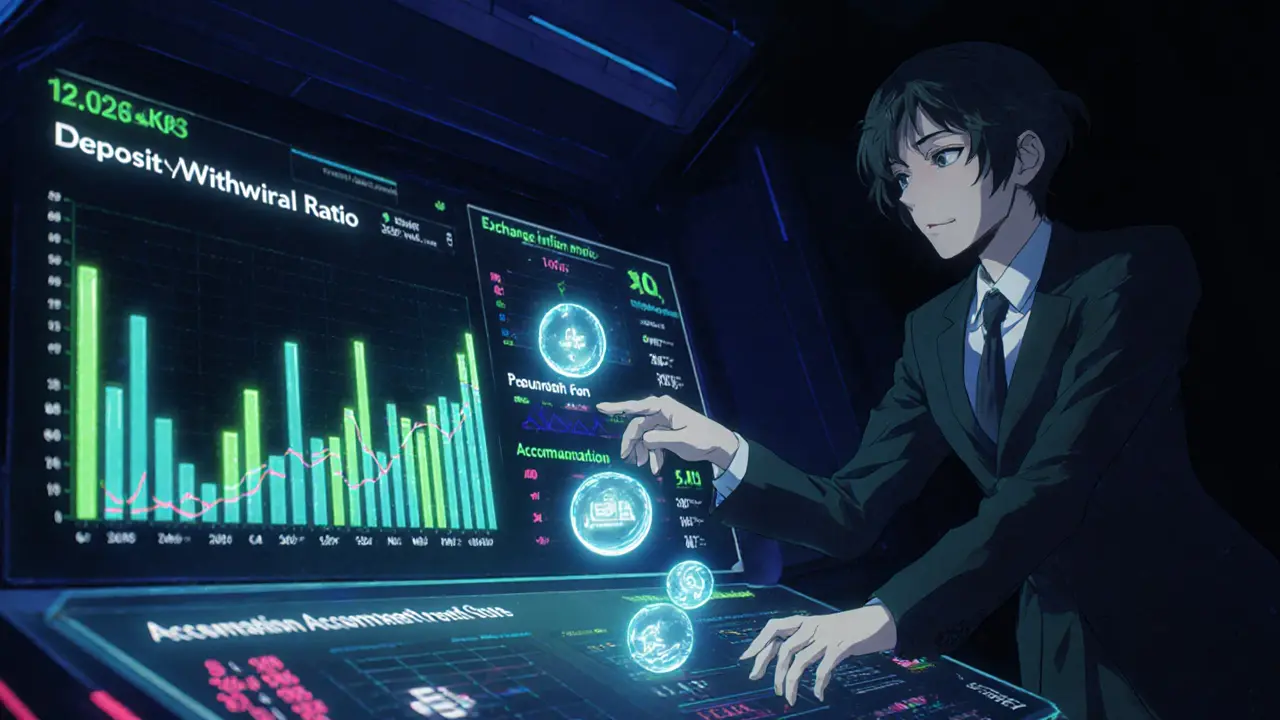

Métriques clés pour suivre les dépôts et retraits

Plusieurs indicateurs permettent de mesurer l'intensité et la direction des mouvements:

- Deposit‑Withdrawal Ratio ratio du volume total des dépôts vs retraits sur les échanges. En 2023, Glassnode rapportait un ratio de 100,61% de dépôts contre 16,5% de retraits, signe d'accumulation agressive.

- Exchange Inflow Mean moyenne du size des dépôts individuels. Un bond de 0,7BTC à 6,8BTC a historiquement précédé des baisses de prix.

- Accumulation Trend Score score de 0 à 1 indiquant le niveau d'accumulation des gros portefeuilles. Un score de 0,87 au T32023 indiquait une forte phase d'accumulation.

- Whale Reshuffling mesure les transferts internes entre sous‑groupes de whales sur 30jours.

Impact des mouvements de whales sur le prix et la liquidité

Lorsque les whales déplacent leurs fonds vers un échange, ils augmentent immédiatement le volume disponible à la vente. Si le carnet d'ordres est déjà mince, une seule transaction de 50M$ peut faire bouger le cours de 5 à 7%. À l’inverse, des retraits massifs réduisent la pression vendeuse, stabilisent le prix voire le font grimper. Bitcoin.tax a montré que pendant les retraits de 2022, le spread des prix s’est resserré de 30% en moyenne.

Outils et techniques de suivi on‑chain

Plusieurs plateformes offrent des alertes en temps réel:

- Glassnode propose des tableaux de bord détaillés sur les dépôts, retraits et le score d'accumulation.

- Lookonchain identifie les clusters d'adresses liés à des événements historiques, comme le transfert Mt. Gox‑Binance de 300BTC en 2023.

- Nansen envoie des alertes dès qu'un mouvement dépasse 10M$, avec une hausse de 300% de l'utilisation entre Q42022 et Q22023.

- Santiment combine données on‑chain et sentiment social pour enrichir les signaux de whales.

Études de cas récentes

Cas 1: transfert Mt. Gox‑Binance (juillet2023) - Après 13ans d’inactivité, un portefeuille lié à Mt. Gox a déplacé 300BTC (≈33,5M$) vers Binance. Les prix ont brièvement chuté de 3% avant de rebondir, illustrant la réaction instantanée du marché aux gros dépôts.

Cas 2: bull run 2021 - Les dépôts sur les échanges ont culminé à 185000BTC en novembre, juste avant la correction de fin d’année. L’analyse de Glassnode montre que ce pic était un signal de prise de profit massif.

Cas 3: retrait massif 2022‑2023 - Entre juin et décembre2022, les whales ont retiré plus de 500000BTC des plateformes, entraînant une baisse de la volatilité et un prix plus stable pendant la période baissière.

Interprétation des signaux: paradoxes et limites

Un même mouvement peut avoir plusieurs lectures:

- Dépot: certains analystes (Glassnode, sept2023) le voient comme une anticipation d'un rallye post‑halving.

- Retrait: OneSafe.io (2023) l’interprète souvent comme une réduction de l'intention de vendre, favorisant la stabilisation ou la hausse du prix.

Ces divergences proviennent du fait que les outils ne distinguent pas toujours les institutional whales des fonds comme BlackRock qui utilisent des desks OTC des retail whales des portefeuilles individuels plus exposés à la pression publique. Le règlement SEC de mars2023 souligne la difficulté de prouver une manipulation de marché basée uniquement sur ces mouvements.

Conseils pratiques pour investisseurs et traders

- Surveillez le Deposit‑Withdrawal Ratio hebdomadaire. Un ratio >90% de dépôts pendant un rallye indique souvent un pic de prise de profit imminent.

- Combinez plusieurs indicateurs: ne vous fiez pas uniquement au volume de dépôt, mais coupez avec le Accumulation Trend Score et l'inflow mean pour confirmer le signal.

- Utilisez les alertes Nansen ou Santiment pour détecter les mouvements >10M$ en temps réel et ajustez votre positionnement en conséquence.

- Analysez la provenance du whale: les retraits vers des protocoles DeFi (ex. staking, yield‑farm) sont souvent moins alarmants que ceux vers des exchanges centralisés.

- Restez conscient des cycles macro: l'approbation d'un ETF Bitcoin ou le prochain halving peuvent amplifier l'effet des mouvements de whales.

Tableau comparatif des métriques clés (Q32023)

| Indicateur | Valeur Q32023 | Signification |

|---|---|---|

| Deposit‑Withdrawal Ratio | 100,61% / 16,5% | Accumulation dominante, risque de futur sell‑off |

| Exchange Inflow Mean | 2,9BTC | Début d'une phase de pression vendeuse |

| Accumulation Trend Score | 0,87 | Phase d'accumulation forte, anticipation de hausse |

| Whale Reshuffling (30j) | +12% (1000‑10kBTC) | Réallocation intragroupe, moindre impact direct |

Foire aux questions

Comment définir un "whale" pour Ethereum?

Pour Ethereum, la plupart des analystes considèrent qu’un portefeuille possédant au moins 10000ETH (environ 28M$) est un whale. Cette norme provient des métriques de Glassnode et de la répartition de l’offre circulante.

Pourquoi les retraits de whales ne provoquent‑ils pas toujours une hausse du prix?

Un retrait peut simplement signifier que le propriétaire veut déplacer ses fonds vers un protocole DeFi ou un portefeuille froid. Si aucune vente sur l’échange n’est déclenchée, l’offre en circulation reste stable, limitant ainsi l’impact sur le cours.

Les outils gratuits comme Lookonchain sont‑ils fiables pour le suivi des whales?

Oui, les plateformes gratuites offrent des données robustes sur les dépôts/ retraits majeurs, mais elles peuvent manquer de granularité sur les sous‑groupes institutionnels. Pour une analyse fine, combiner plusieurs sources (Glassnode, Nansen) reste la meilleure stratégie.

Quelle est la meilleure période pour observer les mouvements de whales avant un rallye?

Historiquement, les gros dépôts augmentent de 4 à 6 semaines avant le halving ou l’annonce d’un ETF. Surveiller le Deposit‑Withdrawal Ratio et le Accumulation Trend Score pendant ces fenêtres donne souvent un aperçu fiable.

Comment les régulateurs peuvent‑ils détecter une manipulation via les whales?

La SEC peut s’appuyer sur des analyses on‑chain combinées à des données d’échanges (KYC, timestamps) pour prouver une coordination suspecte. Cependant, la nature décentralisée des blockchains rend la preuve directe difficile, d’où l’accent mis sur les patterns répétitifs.

24 Commentaires

Surveille le Deposit‑Withdrawal Ratio chaque semaine, ça donne déjà un bon aperçu de la pression d'achat.

Quand le ratio dépasse 90 % pendant un rallye, c’est souvent le signal d’une prise de profit imminente.

Glassnode fournit les données brutes, mais pour une vue exploitable il faut combiner le Deposit‑Withdrawal Ratio avec le Exchange Inflow Mean.

Un inflow moyen supérieur à 3 BTC signifie que les gros portefeuilles commencent à pousser du volume sur les échanges, ce qui précède souvent une correction de 5 %.

Dans le jargon des market makers, un whale qui dépose plus de 10 M $ équivaut à un “order‑book flood” qui peut briser le support en moins de deux minutes.

Ce phénomène crée une onde de choc qui fait flamber le spread et force les petits acheteurs à s’en sortir à perte.

Evidemment, les mouvements de whales ne sont pas aléatoires, ils sont souvent synchronisés avec des annonces de régulation qui ne sont jamais rendues publiques à temps.

Les données on‑chain révèlent un pic de dépôts juste avant le filtrage des tokens par la SEC, comme si une main invisible réglait le jeu.

Tu soulignes bien le combo ratio‑inflow, mais il faut ajouter le Accumulation Trend Score pour éviter les faux signaux.

Un score au-dessus de 0,8 avec un inflow moyen de 2,9 BTC indique une vraie phase d’accumulation.

Il convient de nuancer l’interprétation selon laquelle un dépôt massif présage toujours une correction.

En pratique, certains acteurs institutionnels utilisent les dépôts comme simple garde‑feuille temporaire, sans intention de vendre immédiatement.

Imagine un tsunami de 300 BTC qui s’écrase sur Binance, les écrans clignotent, les traders hurlent, et en moins de trente secondes le prix fait un salto arrière de 4 %.

C’est exactement ce qui s’est produit en juillet 2023, et le chaos n’est jamais totalement oublié.

Pour ne pas se laisser submerger, garde toujours une réserve de cash et ajuste ton stop‑loss en fonction du D/W ratio.

Si le ratio chute sous 70 % alors que le score d’accumulation reste élevé, c’est le moment d’envisager une position longue prudente.

Mais attends, on ne parle pas que de chiffres, ça devient aussi une histoire de jalousie entre whales qui veulent se montrer supérieurs, et ça se traduit par des mouvements brutaux qui font trembler le marché!

Les bulles de liquidité créées par les dépôts de whales sont souvent sous‑estimées par les traders de détail.

Quand un gros porte‑feuille décide de transférer 50 BTC vers un exchange, le carnet d’ordres se retrouve instantanément chargé d’une nouvelle offre de vente potentielle.

Cette surcharge peut provoquer un glissement de prix de plusieurs pourcents si la profondeur du marché était déjà faible.

Par ailleurs, le timing de ces mouvements n’est jamais aléatoire ; il coïncide fréquemment avec des événements macroéconomiques tels que les annonces de politique monétaire ou les publications de rapports de ETF.

Les données on‑chain montrent que, en moyenne, les dépôts augmentent de 20 % dans les 48 heures précédant une décision réglementaire majeure.

De plus, l’indice Accumulation Trend Score, lorsqu’il franchit le seuil de 0,85, agit comme un amplificateur, renforçant l’impact du simple inflow.

Les analystes qui ne tiennent compte que du volume brut risquent de confondre une simple opération de custody avec une intention de vendre.

Il faut donc croiser plusieurs métriques : le Deposit‑Withdrawal Ratio, le Exchange Inflow Mean, le Reshuffling et le Score d’Accumulation.

Lorsque ces indicateurs convergent, on observe souvent une volatilité accrue, suivie d’une correction ou d’une consolidation selon le sentiment du marché.

En revanche, si le Reshuffling indique seulement des transferts intra‑whales, l’impact direct sur le prix sera moindre, même si le volume paraît élevé.

Un autre point crucial est la provenance des fonds : un retrait vers un protocole DeFi indique généralement une intention de staking plutôt qu’une vente immédiate.

Ainsi, un retrait massif ne se traduit pas toujours par une hausse du cours, surtout si les tokens restent verrouillés.

Enfin, les outils comme Nansen ou Santiment offrent des alertes en temps réel qui permettent d’ajuster rapidement les positions.

En combinant ces alertes avec une gestion prudente du risque, on peut transformer ces signaux en opportunités plutôt qu’en sources de panique.

En résumé, la clé réside dans la triangulation des données et dans la compréhension du contexte macro qui sous‑tend chaque mouvement de whale.

Ce que tu décris, c’est presque comme un jeu d’échecs où chaque déplacement de whale façonne le futur du marché, et nous, simples joueurs, devons anticiper le prochain coup.

Il est essentiel de rappeler que, malgré la puissance des indicateurs, aucune stratégie ne garantit un profit certain, et la diversification demeure la meilleure protection contre les fluctuations induites par les whales.

Contrairement à la croyance populaire, un débit important sur les échanges n’est pas toujours le signe d’une vente massive, mais parfois simplement le résultat d’une stratégie de couverture.

Si tu penses que les gros dépôts annoncent toujours une chute, détrompe‑toi ; certains traders utilisent ces pics pour créer de la peur et ensuite acheter à prix cassé.

Il convient néanmoins de rester prudent et de ne pas généraliser, chaque mouvement doit être analysé dans son contexte spécifique, notamment la dynamique de l’offre et de la demande à ce moment précis.

On ne peut ignorer le frisson qui parcourt les salons de trading quand un whale remplit un order‑book : c’est comme entendre le grondement d’un orage qui précède une averse de bitcoins.

Un whale qui retire, c’est souvent juste du staking.

Hey les gars, si vous voyez un pic d’inflow de 5 BTC, n’oubliez pas de vérifier la provenance, parfois c’est juste un échange qui recycle ses propres fonds, c’est pas toujours du market‑move.

Les datas on‑chain sont manipulées par des entités invisibles ; les gros dépôts sont souvent planifiés bien avant les annonces publiques 🧐

Bravo à tous ceux qui suivent les métriques !; la vigilance est votre meilleure alliée ; n’hésitez pas à paramétrer des alertes dès maintenant ; l’avenir vous appartient ;

Quand les whales débarquent, c’est le chaos total, les cours s’effondrent comme des dominos, et les traders novices pleurent leurs pertes.

Le vrai scandale, c’est que ces mouvements sont souvent orchestrés par des fonds souverains cachés derrière des sociétés écrans.

Ils placent leurs ordres juste avant les annonces officielles pour maximiser le profit.

Les régulateurs ferment les yeux parce que les capitaux en jeu sont trop importants.

Les données publiques ne révèlent jamais l’identité réelle des acteurs.

Ainsi, chaque chute soudaine cache un plan plus vaste.

Il suffit de connecter les points pour voir le tableau complet.

Je vous remercie pour vos contributions détaillées ; il est crucial de croiser plusieurs indicateurs afin d’obtenir une vision claire ; la coopération entre analystes renforce la pertinence de nos stratégies.

En combinant le Deposit‑Withdrawal Ratio avec le Score d’accumulation, on obtient une image fiable de la dynamique du marché, ce qui aide à ajuster les positions de façon méthodique.